September 2, 2024

คำนำ

ในช่วงทศวรรษที่ผ่านมา ประเทศไทยกลายเป็นผู้ผลิตเอทานอลรายใหญ่ด้วยการสนับสนุนจากรัฐบาลอย่างแข็งแกร่งและปริมาณการใช้เชื้อเพลิงในประเทศที่เพิ่มขึ้น อย่างไรก็ตาม หลังจากเติบโตมาหลายปี อุตสาหกรรมเอทานอลก็ตกอยู่ในสถานะที่ยากลำบาก โดยเผชิญกับความท้าทายหลายประการ แม้ว่าภูมิทัศน์ของตลาดยานยนต์ของประเทศไทยจะมีการเปลี่ยนแปลงไปบ้างก็ตาม

The Boom Years

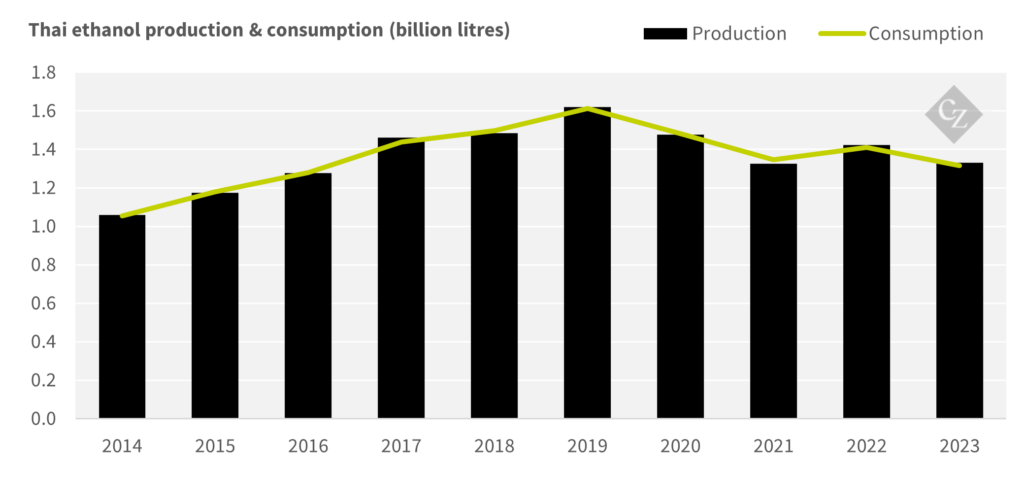

การผลิตเอทานอลในประเทศไทยเพิ่มขึ้นอย่างรวดเร็วจาก 1.05 พันล้านลิตรในปี 2557 เป็นระดับสูงสุดที่ 1.61 พันล้านลิตรในปี 2562 จำนวนโรงกลั่นเพิ่มขึ้นอย่างรวดเร็วในช่วงเวลานั้น โดยกระจุกตัวอยู่บริเวณพื้นที่ปลูกอ้อยและมันสำปะหลังซึ่งเป็นวัตถุดิบตั้งต้นในการผลิต

การเติบโตดังกล่าวได้รับแรงหนุนจากแผนพัฒนาพลังงานทดแทนของประเทศไทยซึ่งมีเป้าหมายเพื่อเพิ่มการใช้เชื้อเพลิงหมุนเวียน รัฐบาลได้ให้สิ่งจูงใจในการสนับสนุน เช่น สินเชื่อดอกเบี้ยต่ำสำหรับผู้ปลูกวัตถุดิบ การรับประกันราคาพืชผล และเงินอุดหนุนสำหรับผู้ผลิตเอทานอล

นอกจากนั้น ยังมีการควบคุมการนำเข้าอย่างเข้มงวดผ่านโควต้าและอัตราภาษีที่สูงเพื่อปกป้องการผลิตในประเทศ บริษัทน้ำมันของรัฐอย่างปตท. ได้รับคำสั่งให้ซื้อเอทานอลที่ผลิตในประเทศทั้งหมดเพื่อผสมกับน้ำมันเบนซิน มาตรการเหล่านี้กระตุ้นให้เกิดการลงทุนจำนวนมากในโรงกลั่นและการเพาะปลูกวัตถุดิบ

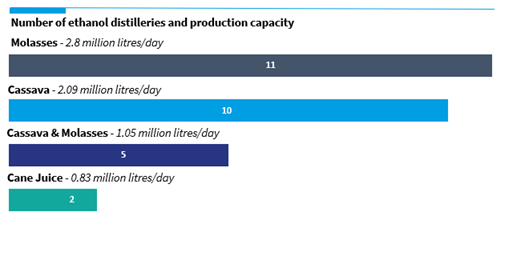

ภายในปี 2562 ประเทศไทยมีโรงกลั่น 28 แห่ง มีกำลังการผลิตรวม 2.47 พันล้านลิตรต่อปี ผู้ผลิตชั้นนำได้แก่บริษัท KTIS, มิตรผล, ไบโอฟูเอล และ KSL ผลผลิตอ้อยและมันสำปะหลังเพิ่มขึ้นอย่างมากจากการใช้เทคโนโลยีและเครื่องจักร

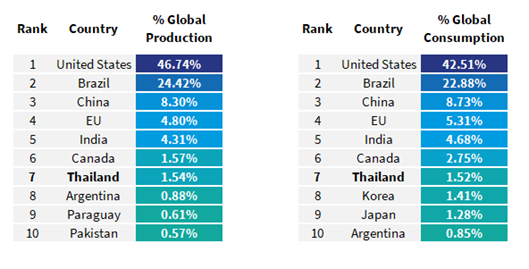

น้ำมันเบนซินผสมเอธานอล (แก๊สโซฮอล์) คิดเป็นสัดส่วนมากกว่า 97% ของเชื้อเพลิงการขนส่งทั้งหมด มีน้ำมันแก๊สโซฮอล์หลายชนิดให้เลือก E10, E20 และ E85 E10 แต่รัฐบาลมองว่าพร้อมที่จะลด E10 ลงแทน E20 ซึ่งจะทำให้การบริโภคเพิ่มขึ้นอีก ประเทศไทยกลายเป็นผู้ผลิตและผู้บริโภคเอทานอลรายใหญ่อันดับ 7 ของโลกในช่วงหลายปีที่ผ่านมา

ด้วยการบริโภคสูงสุดที่ 1.61 พันล้านลิตร มีการลงทุนไหลเข้ามา และวางแผนที่จะเพิ่มเป้าหมายการผสมเพิ่มเติม อนาคตจึงดูสดใส

ปัจจัยเบื้องหลังการลดลง

อย่างไรก็ตาม ตั้งแต่ปี 2020 ปริมาณการใช้เอทานอลลดลง 19% เหลือประมาณ 1.3 พันล้านลิตรต่อปี มีปัจจัยหลายประการที่ทำให้เกิดการลดลงนี้:

- ปัญหาการจัดหาวัตถุดิบ: การผลิตเอทานอลในประเทศไทยต้องอาศัยวัตถุดิบภายในประเทศเป็นหลัก เช่น อ้อยและมันสำปะหลัง แต่ผลผลิตพืชผลได้รับผลกระทบจากภัยแล้งและน้ำท่วมที่เกิดจากรูปแบบสภาพอากาศเอลนิโญในช่วงไม่กี่ปีที่ผ่านมา สิ่งนี้ส่งผลให้ความพร้อมใช้วัตถุดิบลดลงและราคาที่สูงขึ้น ส่งผลให้ต้นทุนการผลิตเพิ่มขึ้น

- ต้นทุนการผลิตสูง: อุปทานวัตถุดิบที่ต่ำส่งผลให้ราคาวัตถุดิบสูงขึ้น ส่งผลให้ต้นทุนการผลิตเอทานอลของไทยเพิ่มขึ้น โดยขณะนี้ มีต้นทุนสูงกว่าเมื่อเปรียบเทียบกับผู้ผลิตรายใหญ่อื่นๆ ในภูมิภาค เช่น เวียดนาม ปากีสถาน และอินเดีย ซึ่งใช้ข้าวโพดเป็นวัตถุดิบตั้งต้น

- โครงสร้างพื้นฐานในการจัดเก็บไม่เพียงพอ: โรงกลั่นเอทานอลส่วนใหญ่ขาดความสามารถในการจัดเก็บที่เพียงพอในการกักตุนวัตถุดิบตั้งต้นและสินค้าคงคลังเอทานอลเป็นระยะเวลานาน สิ่งนี้ทำให้พวกเขาเสี่ยงต่อการขาดแคลนวัตถุดิบในช่วงเหตุการณ์สภาพอากาศที่ไม่เอื้ออำนวย การขาดพื้นที่จัดเก็บและความสามารถในการจัดการความต้องการเงินทุนหมุนเวียนทำให้ต้นทุนเพิ่มขึ้น

- นโยบายที่ไม่ยืดหยุ่น: ข้อจำกัดในการนำเข้าและส่งออกเอทานอลลดความยืดหยุ่นในการจัดการความผันผวนของอุปทาน คำสั่งให้จัดหาการผลิตภายในประเทศทั้งหมดบังคับให้ใช้เอทานอลที่มีราคาแพงกว่าในช่วงที่ขาดแคลน ความล่าช้าในการได้รับการอนุมัติตามกฎระเบียบสำหรับวัตถุดิบทางเลือก เช่น ข้าวโพด ทำให้ความสามารถในการแข่งขันลดลง การเคลื่อนไหวเพื่อยกเลิก E10 แทน E20 ถูกเลื่อนออกไปหลายครั้ง

- ความไม่แน่นอนของตลาด: การเติบโตของความต้องการเอทานอลในอนาคตในประเทศไทยยังคงไม่แน่นอน สิ่งนี้ได้กีดกันการลงทุนในการขยายขีดความสามารถระหว่างผู้ครอบครองตลาดและผู้เข้ามาใหม่ ผู้ผลิตวิตกเกี่ยวกับผลตอบแทนจากการปรับปรุงกำลังการผลิตที่สำคัญ

ปัจจัยเหล่านี้ส่งผลให้การบริโภคและการใช้กำลังการผลิตลดลง การจัดการกับความท้าทายเชิงโครงสร้างถือเป็นสิ่งสำคัญสำหรับอุตสาหกรรมเอทานอลของไทยในการฟื้นตัวของการเติบโต

การเพิ่มขึ้นของยานพาหนะไฟฟ้า – ภัยคุกคามที่มีอยู่จริงหรือ?

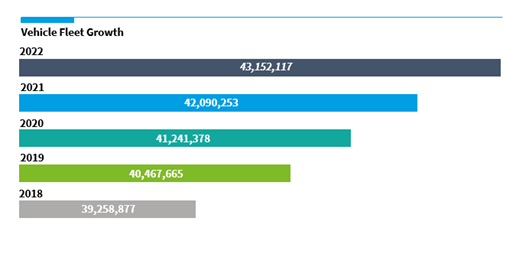

เนื่องจากรายได้เพิ่มขึ้นในช่วงทศวรรษที่ผ่านมา การเป็นเจ้าของรถยนต์ในประเทศไทยจึงเพิ่มขึ้นในอัตราเฉลี่ยต่อปีที่ 2.3% จำนวนรถยนต์ที่จดทะเบียนทั้งหมดเพิ่มขึ้นจาก 30 ล้านคันในปี 2561 เป็น 35 ล้านคันภายในปี 2565 อย่างไรก็ตาม รัฐบาลได้ตั้งเป้าหมายอันทะเยอทะยานสำหรับการนำรถยนต์ไฟฟ้า (EV) มาใช้ โดยตั้งเป้าให้รถยนต์ไฟฟ้ามียอดขายถึง 30% ภายในปี 2573

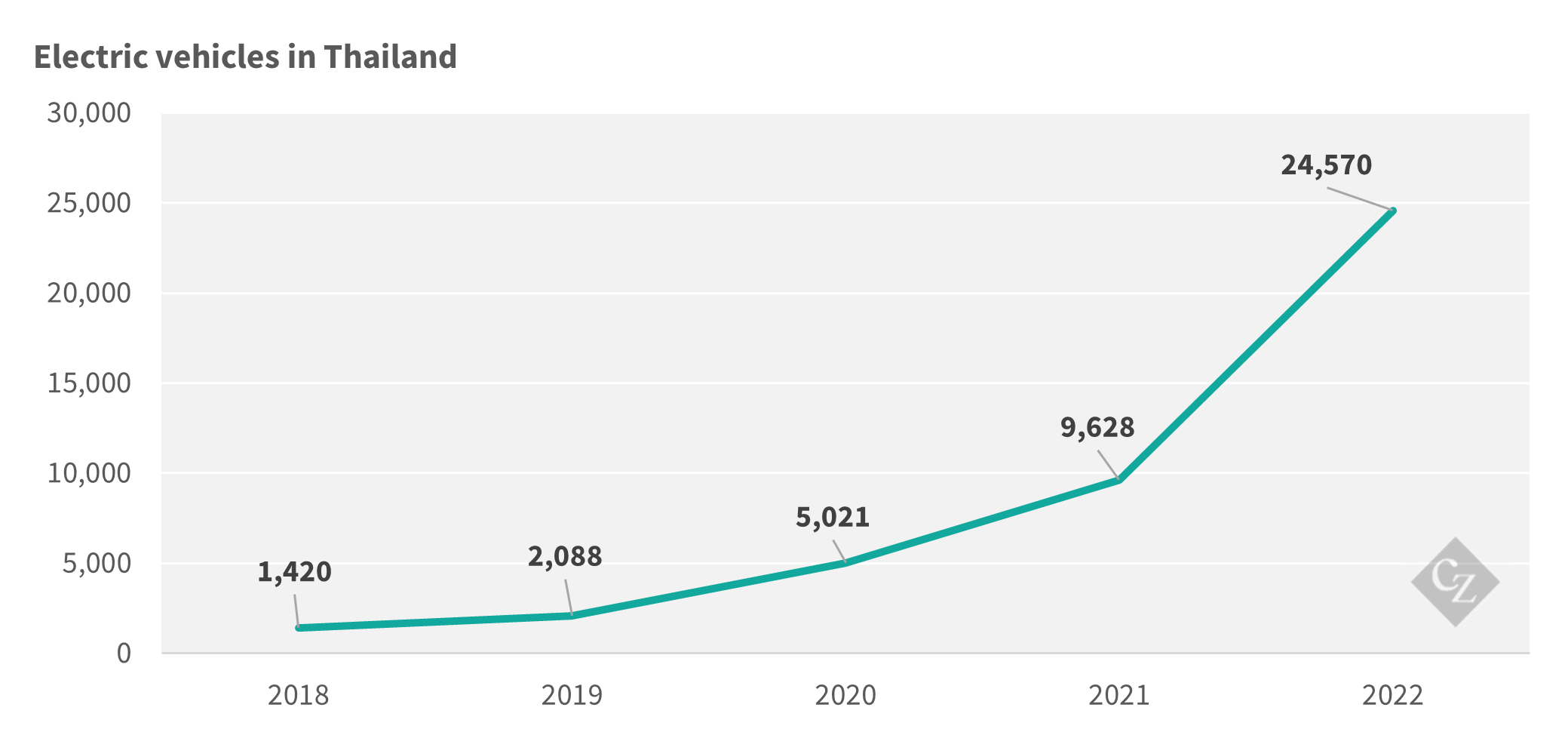

การจดทะเบียนรถยนต์พลังงานไฟฟ้าใหม่เพิ่มขึ้นอย่างรวดเร็ว โดยกระโดดจาก 1,420 คันในปี 2561 เป็น 24,570 คันในปี 2565 แต่รถยนต์ไฟฟ้ายังคงมีสัดส่วนเพียงประมาณ 2% ของยอดขายรถยนต์ใหม่ในปี 2565 การบรรลุเป้าหมาย 30% ภายในปี 2573 จะต้องมีการผลักดันและเปลี่ยนแปลงนโยบายครั้งใหญ่

สำหรับอุตสาหกรรมเอทานอล เป้าหมาย EV บ่งบอกถึงความไม่แน่นอน เอทานอลต้องอาศัยกลุ่มรถที่ใช้น้ำมันเบนซินเป็นหลักเพื่อใช้เป็นเชื้อเพลิงผสมเป็นหลัก แต่หากรถยนต์ไฟฟ้าบรรลุอัตราการเจาะตลาดที่สูงภายในปี 2573 ความต้องการเชื้อเพลิงน้ำมันเบนซินและเอทานอลจะลดลงอย่างมาก

หากไม่มีความสามารถในการส่งออกหรือหาตลาดทางเลือก การที่ประเทศไทยต้องพึ่งพาการผลิตเอทานอลในประเทศโดยสิ้นเชิง ส่งผลให้การใช้เชื้อเพลิงลดลงอย่างมาก

แม้ว่าเป้าหมาย EV ในปี 2030 ยังคงดูทะเยอทะยานมากเกินไป แต่ทิศทางนโยบาย EV ที่เด็ดขาดของรัฐบาลกำลังสร้างความกังวลให้กับผู้ผลิตเอทานอล

Pivoting to Survive

การเปิดเสรีกฎเกณฑ์ตลาดเอทานอลในประเทศไทยถือเป็นกุญแจสำคัญในการอยู่รอดของอุตสาหกรรม อุตสาหกรรมยังจำเป็นต้องแสวงหาโอกาสใหม่ๆ ในเชิงรุก การยุติข้อจำกัดในการส่งออกเอทานอลและการกระจายไปสู่ภาคส่วนใหม่ เช่น เชื้อเพลิงการบินที่ยั่งยืน แอลกอฮอล์ทางอุตสาหกรรม และพลาสติกชีวภาพ สามารถช่วยให้ผู้ผลิตมีกำลังการผลิตสำรองได้

เชื้อเพลิงการบินที่ยั่งยืน (SAF) มีแนวโน้มที่จะเริ่มใช้ในประเทศไทย โดยรัฐบาลจะกำหนดให้ผสมในเชื้อเพลิงเครื่องบินตั้งแต่ปี 2568 เป็นต้นไป เอทานอลในฐานะวัตถุดิบตั้งต้นสามารถช่วยบรรลุเป้าหมายการผสมเริ่มต้นที่ 1% และข้อกำหนดที่สูงขึ้นในอนาคต บริษัทอย่างบางจากกำลังพัฒนาขีดความสามารถในการผลิตของ SAF อยู่แล้ว

แอลกอฮอล์อุตสาหกรรมมีการใช้งานในอุตสาหกรรมยา เครื่องสำอาง น้ำยาฆ่าเชื้อ และอุตสาหกรรมเคมี การเพิ่มปริมาณเอทานอลให้กับภาคส่วนเหล่านี้สามารถชดเชยความต้องการเอทานอลเชื้อเพลิงที่ลดลงได้ ผู้ผลิตชั้นนำได้ต่อรองกับรัฐบาลให้เปลี่ยนแปลงนโยบายเพื่อให้สามารถเปลี่ยนเอทานอลเพื่อการผลิตแอลกอฮอล์ทางอุตสาหกรรมได้

พลาสติกชีวภาพ เช่น โพลีเอทิลีนชีวภาพ และ PEF ที่ทำจากเอทานอล ถือเป็นแนวทางใหม่ที่น่าสนใจ โดยผู้ผลิตรายใหญ่อย่าง KTIS กำลังดำเนินการตามอยู่แล้ว โดยพัฒนาพลาสติกชีวภาพสำหรับบรรจุภัณฑ์อาหารและการใช้งานอื่นๆ

อย่างไรก็ตาม ผู้ผลิตจำเป็นต้องดำเนินการอย่างรวดเร็วก่อนที่หน้าต่างแห่งโอกาสจะปิดลง ที่ประชุมรัฐมนตรีเศรษฐกิจเมื่อเร็วๆ นี้อนุมัติให้ส่งออกเอทานอลได้ 1 ล้านลิตรต่อปีในขั้นต้น แม้ว่าจะเป็นการเริ่มต้นเพียงเล็กน้อย แต่สิ่งนี้ส่งสัญญาณถึงการเปลี่ยนแปลงนโยบายที่ผู้ผลิตสามารถใช้ประโยชน์ได้

การสร้างโครงสร้างพื้นฐานและความสัมพันธ์กับลูกค้าเพื่อจัดหาภาคส่วนใหม่เหล่านี้จะต้องใช้เวลาและการลงทุน ผู้ผลิตจะต้องเพิ่มประสิทธิภาพเพื่อให้สามารถแข่งขันได้ การสนับสนุนจากรัฐบาลในช่วงการเปลี่ยนแปลงนี้จะเป็นสิ่งจำเป็น อุตสาหกรรมเอทานอลของประเทศไทยจำเป็นต้องมีวิสัยทัศน์เชิงกลยุทธ์และการคิดค้นสิ่งใหม่อย่างกล้าหาญเพื่อก้าวไปสู่ระบบเศรษฐกิจแห่งอนาคต บริษัทที่กระทำการอย่างเด็ดขาดมีโอกาสที่จะเปลี่ยนความไม่แน่นอนให้เป็นโอกาส การดำเนินกระบวนการนี้จะต้องอาศัยข้อมูลเชิงลึกของตลาดและการมองการณ์ไกลเชิงกลยุทธ์

ทีมผู้เชี่ยวชาญของเราติดตามอุตสาหกรรมเอทานอลของไทยอย่างใกล้ชิดมานานกว่าทศวรรษ เราเข้าใจถึงความสัมพันธ์ที่ซับซ้อนของตลาดวัตถุดิบ กฎระเบียบของรัฐบาล ความต้องการของผู้บริโภค และเทคโนโลยีที่เกิดขึ้นใหม่ ซึ่งจะกำหนดการเติบโตและความสามารถในการทำกำไรของเอทานอลในอนาคต ไม่ว่าคุณจะเป็นนักลงทุนที่ต้องการใช้เงินทุน ผู้ผลิตที่กำลังสำรวจแนวทางใหม่ๆ หรือผู้กำหนดนโยบาย เราสามารถให้ข้อมูลข่าวสารที่นำไปปฏิบัติได้จริงและคำแนะนำที่ขับเคลื่อนด้วยข้อมูลที่ปรับแต่งตามความต้องการของคุณ

หากคุณต้องการทราบข้อมูลเพิ่มเติมว่า CZ Advise สามารถช่วยคุณได้อย่างไร โปรดติดต่อทีมงานของเรา